■生前贈与を迷っている人へ

━━━━━━━━━━━━━━━━━━━━━━━━

「生前贈与」という言葉は知っていても、相続との違いやいつ行うものなのか、疑問を持つ人は多いのではないでしょうか。生前贈与とは、存命中に自分の財産を、子や孫などの別の個人に、無償で渡すことです。渡すことができる財産は、土地や家、マンションといった不動産、生命保険、現金などが含まれます。生前贈与をする理由の多くは、相続税の対象となる財産を生きているうちに渡し、少しでも相続時に与える財産を減らしておくことで相続税を抑えるためです。このほかにも、生前贈与を選ぶ理由はいろいろあります。今回は、「自分も生前贈与した方がよいの?」「親が生前贈与を提案してくれたが、受けたほうがよいの?」と悩んでいる人に向けて、生前贈与のメリットや生前贈与に向いているケースをご紹介します。

■生前贈与を利用するメリット

━━━━━━━━━━━━━━━━━━━━━━━━

相続税の節税のために選択する人が多い生前贈与ですが、具体的にどのようなメリットがあるのでしょうか?今回は主なメリットを3つご紹介します。

1、相続税を節税できる

先にも触れたように、生前贈与によって先に財産を配偶者や子どもなどに渡しておけば、亡くなった後に相続する財産が減り、相続税を抑えることが期待できます。相続税とは、財産の所有者が亡くなった際、その財産を受け継ぐ人が支払う税金です。遺産総額から基礎控除額を引いた金額に対して税がかかります。基礎控除額は以下の式で求めることができます。

基礎控除額=3,000万円+600万円×相続人の数

相続税は、亡くなった後に相続する財産が多いほど、金額が上がります。しかし、生前贈与を用いて事前に財産を渡しておけば、亡くなった後にかかる相続税を少なくすることができますよね。

2、贈与する相手や時期を好きに選べる

生前贈与の場合、贈与する相手や時期を自由に選べるというメリットがあります。自分が亡くなった後に財産を引き継ぐ人を指定する「遺言」でも、引き継ぐ人は自由に選ぶことができますが、それは自分が亡くなった後の話です。生前贈与であれば、亡くなった後ではなく、自分が渡したいときや相手が資金を必要としているときなど、贈与の相手や時期を好きに選ぶことができます。

3、贈与税の負担が抑えられる制度がある

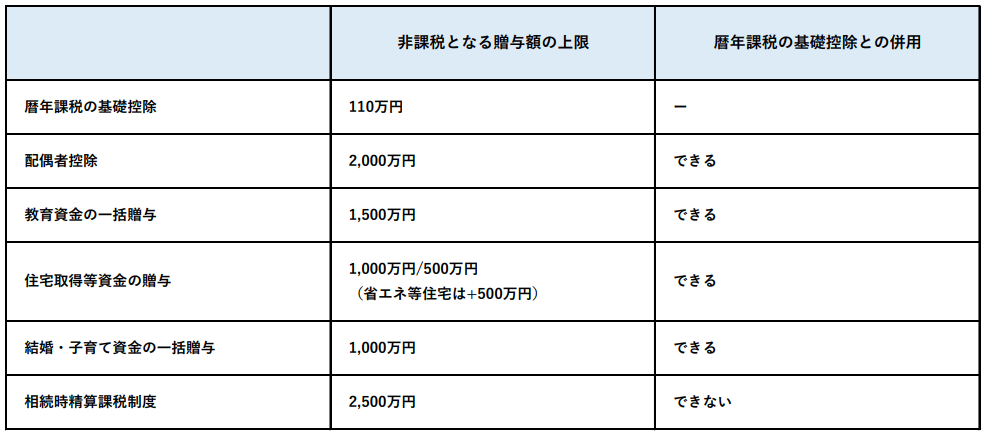

生前贈与には贈与税という税がかかりますが、これには非課税枠や軽減制度など、負担を抑える制度がいくつかあります。今回は主な6つの制度をご紹介します。

▼暦年課税の基礎控除

生前贈与は、1年間に贈与する金額が110万円を越えなければ、贈与税の課税対象から外れます。これが生前贈与で受けられる暦年課税の基礎控除になります。暦年課税とは、1年間に贈与された財産の合計額に応じて課税する税金のことです。支払い義務が発生するのは、財産を受け取った側です。

▼夫婦の間で居住用の不動産等を贈与したときの配偶者控除

婚姻期間が20年以上の配偶者へ居住用の不動産、または、それを購入するための資金を贈与した場合、2,000万円までなら非課税枠が与えられます。つまり、妻や夫に対して戸建てやマンション、またはその購入資金を渡しても、2,000万円までは贈与税はかからないということです。暦年課税の基礎控除と併用すれば、最大2,110万円まで非課税になります。ただし、これには注意が必要です。もともと、相続時に利用できる配偶者控除の枠は1億6,000万円と非常に大きく、居住用不動産を生前贈与することで節税になる場合は必ずしも多くありません。また、二次相続まで考えると、子どもが相続するときの相続税が多額になってしまうケースもあります。

▼教育資金の一括贈与

子または孫の教育資金として財産を贈与する場合、子または孫1人につき1,500万円までは非課税枠が与えられます。条件としては、30歳未満の子どもや孫への教育資金であること、書面による贈与であることなどです。相続では財産の用途に応じて控除制度を活用できるケースが限られているので、子どもや孫のために貯めておいたお金がある人は生前贈与を活用した方がよいかもしれません。暦年課税の基礎控除と併用することもできます。

▼住宅取得等資金の贈与

子どもや孫が家を買うのを援助するために財産を贈与する場合、一定の金額までは非課税にすることができます。条件としては、贈与を受ける人が財産の所有者から見て子どもや孫などの直系卑属である、所得が2,000万円以下の20歳以上であるなどです。非課税となる金額は、購入する物件にかかる消費税によって異なります。消費税が10%の住宅は1,000万円まで、消費税8%の住宅あるいは消費税がかからない住宅の場合は500万円までなら贈与税がかかりません。さらに、省エネ等住宅の場合、加えて500万円分の贈与税が非課税となります。暦年課税の基礎控除と併用すれば、さらに110万円分が非課税になります。

▼結婚・子育て資金の一括贈与

結婚や子育て資金に充てるための財産贈与は、1,000万円まで非課税にすることができます。条件としては、贈与を受ける人が財産の所有者から見て子どもや孫などの直系卑属であり、かつ、20歳以上50歳未満であることなどです。この特例は、2021年3月31日まででしたが、2023年3月31日まで延長されました。こちらも暦年課税の基礎控除と併用することができます。

▼相続時精算課税制度

相続時精算課税制度とは、最大2,500万円までは贈与税を非課税で贈与することができる制度です。贈与税はかかりませんが、贈与した人が亡くなった後、この制度で取得した財産にも相続税がかかります。条件として、贈与を行う財産の所有者は60歳以上である必要があります。また、贈与を受ける人は、財産の所有者から見て子どもや孫などの直系卑属であり、かつ、20歳以上などの条件もあります。また、相続時精算課税制度は暦年課税と併用することができないので注意しましょう。

以上6つの制度と非課税となる贈与額の上限をまとめると以下のようになります。

■生前贈与が向いているケース

━━━━━━━━━━━━━━━━━━━━━━━━

普通に相続せずに、生前贈与したほうがよいケースとはどんなときでしょうか?生前贈与に向いているケースを4つご紹介します。

▼相続財産が多い

相続税の基礎控除内に収まらない額の財産がある場合、亡くなった後に相続するよりも、生前贈与をするのがおすすめです。相続税には基礎控除が存在し、これを超えてしまうと相続税が発生してしまいます。先にご紹介した基礎控除額を上回る額の財産を持っている場合は、生前贈与を利用して手持ちの財産を事前に分配しておくことを考えてもよいでしょう。ただし、この場合、推定相続人(自分が亡くなったときに法定相続人になる人)に対して平等に贈与をすることをお勧めします。

▼財産の所有者側が若い

財産を渡す側がまだ若い場合は、生前贈与が向いています。注意点のところで詳しくお話しますが、暦年課税の基礎控除を利用して贈与をする場合、1年間の控除上限額が110万円のため、非課税の範囲内で大きな額の財産を贈与するには時間がかかります。また、暦年贈与の途中で贈与する側が亡くなってしまった場合、そこから遡って3年分の贈与財産には相続税がかかってしまいます。そのため、贈与する側が若いうちから贈与を進められると、生前贈与をするメリットが大きくなります。

▼特定の相手に相続させたい

財産の所有者が、誰にどれくらい財産を残したいか決めている場合、生前贈与が向いています。相続の場合、財産を受け取れる人とその割合が法律で決められているため、生前贈与のほうが財産を渡す相手をより自由に選ぶことができます。ただし、法定相続人にあたる人たちには、原則として贈与した人が亡くなる前1年間の贈与に関しては、相続と同じように決まった取り分(遺留分)を要求することができます。

▼贈与される側が直近で資金を必要としている

子どもや孫がお金を必要としているときに援助してあげたいと考える人は生前贈与がおすすめです。生前贈与であれば、贈与する側の好きなタイミングで財産を渡すことができます。特例制度を使うと、結婚や子育て資金の援助なら1,000万円まで、教育資金の援助なら1,500万円まで非課税で渡すことができますよ。

■生前贈与の注意点

━━━━━━━━━━━━━━━━━━━━━━━━

節税対策になり、財産所有者の意思も反映しやすい生前贈与ですが、行う前に確認しておきたい注意点があります。以下では、主な5つの注意点をご紹介します。

▼自分の生活を第一に考える

相続や贈与について考えなければいけないのは税金だけではありません。生前贈与は文字どおり自分が生きているうちに贈与をするわけですから、贈与した結果、自分の生活が困ってしまっては元も子もありません。また、自分と贈与した相手の関係が、時間が経ってから悪化することも十分考えられます。そうなったときに、贈与したことを後悔しても後の祭りです。生前贈与をするときには、自分の先々のことも慎重に考えて行うようにしましょう。

▼生前贈与は上手にしないともめる元になる

生前贈与をすると、どうしても相続人となる人に不平等が生じやすくなります。よかれと思ってした生前贈与が、自分の相続のときにもめる元になることも十分に検討しましょう。また、生前贈与をするのであれば、遺言も必ずセットで作成するようにしましょう。

▼税務署に否認されることがある

生前贈与のつもりで財産を渡していても、税務署がそれを認めず、相続とみなされてしまう場合があります。特に、現金の手渡しや名義預金は生前贈与とは認めてもらえないので注意しましょう。

▼現金の手渡し

現金の手渡しは生前贈与であるという証拠が残りません。税務署が故人の通帳を確認したとき、使い道の分からない多額の出金について追及されます。このとき生前贈与であることを証明できる証拠がなければ、相続として相続税が課されます。証明するには、現金を手渡しするのではなく、銀行で贈与契約書を作り、振込で渡しましょう。

▼名義預金

子どもや孫の名義の口座に預金をしているだけでは生前贈与とみなされません。子どもや孫がその口座を自由に使える状態にしておくことが、生前贈与として認めてもらうための条件になります。

▼定期金給付契約とみなされる場合がある

暦年課税の基礎控除を用いて非課税枠で贈与をするとき、毎年同じ時期に、同じ金額だけ贈与していたら生前贈与ではなく、定期金給付契約とみなされてしまう場合があります。定期金給付契約の場合、贈与額の合計に贈与税が課されてしまいます。たとえば、年間100万円を10年間贈与し続けたとき、これが定期金給付契約とみなされた場合、1,000万円分の贈与に対する贈与税がかかってしまいます。このような事態を避けるには、贈与のたびに贈与契約書を作成し、渡す時期や金額も変えたほうがよいでしょう。

▼死亡前3年以内は対象外になる

財産の所有者が亡くなるまでの3年間の生前贈与は、相続財産に加えられ、相続税の対象となります。この規定が生前贈与加算といわれるものです。そのため、節税目的で生前贈与をする場合、早くから行っている必要があります。暦年課税の基礎控除の非課税枠で贈与する場合も、年間の贈与額に限度があるため、目標金額まで財産を渡し終えるには時間がかかります。また、ほかの制度を用いて一括で財産を渡したとしても3年以内に亡くなってしまった場合、相続税の対象となるので注意が必要です。

■生前贈与の手続きのやり方は?

━━━━━━━━━━━━━━━━━━━━━━━━

生前贈与にはさまざまな制度がありますが、いくつかの要件を満たしていなければ生前贈与とみなされない場合もあります。きちんと生前贈与として財産を渡すためにはどのような手順が必要なのでしょうか?以下では4つのステップに分けて生前贈与の手順をご紹介します。

1、贈与の目的を決める

最初にしなければいけないのが、目的の決定です。誰に・どの財産を・どんな目的で贈与するのかを明確にしましょう。なるべく非課税枠を利用して贈与するには、目的をはっきりさせ、その目的に合った特例制度を利用する必要があります。

2、贈与契約書を作成する

次に、贈与契約書を作成します。贈与契約書は、贈与する人とされる人がいれば作成することができます。ただし、贈与される人の合意がなければ契約は成立しないので注意しましょう。また、契約書により証拠能力を持たせるのであれば、公証役場へ行き確定日付をもらうのがおすすめです。贈与契約書には以下のような内容を記載しましょう。

・贈与する人の名前と住所

・贈与される人の名前と住所

・贈与契約を結んだ日付

・実際に贈与をする日付

・何を贈与するのか(財産の種目・内容・金額・所在など)

・贈与の方法

3、贈与を行う

贈与契約書が完成したら、実際に財産の贈与を行います。金銭を贈与する場合は、手渡しではなく、必ず銀行振込で渡しましょう。振込をする口座は贈与される側が自由に使えるようになっていなければなりません。もし、不動産を贈与する場合は所有権移転登記が必要になります。贈与する側と贈与される側がそれぞれ必要な書類をそろえ、共同で登記します。必要書類が多く、専門知識も必要になるため、司法書士などの専門家に依頼することもできますよ。

4、贈与税を納付する

贈与ができたら、贈与税の申告をしなければなりません。この申告をするのは贈与をされた側です。生前贈与が110万円以下の場合、暦年課税の基礎控除が適用され、非課税となるので、申告の必要はありません。暦年課税以外の特例制度にいては、贈与税がかからなかったとしても、贈与税の非課税申告が必要なので注意しましょう。

■「いつか」より「今」考えよう

━━━━━━━━━━━━━━━━━━━━━━━━

相続の問題は、いずれやってくる問題です。資産を持っている人やその家族は、資産の所有者が元気なうちから財産をどうするか、きちんと考えておくのがよいですね。資産の所有者の意思を尊重した相続を実現するためにも、親族間のトラブルを防ぐためにも、早めに相続をどうするのか考えておくとよいでしょう。また、生前贈与を検討するなかで、自分の財産がいくらくらいあるのか、税金はどのくらいかかるのか、必要な書類は何かなど、専門的な知識が必要になる場面があるでしょう。税理士などに相談しながら検討するとスムーズに、確実に大切な財産を残すことができますよ。

・売買会員ログイン

・売買会員ログイン