■土地の相続とは?

━━━━━━━━━━━━━━━━━━━━━━━━

年配の親が土地を所有している場合、もし相続が発生したら何をどうすればよいのか、不安に感じている方は多いのではないでしょうか?あるいは親の立場から、もしものときのために土地の相続について知っておきたいと考えている方もいるでしょう。相続する財産には預貯金や株式などさまざまな形式がありますが、今回は土地の相続について、相続時に行うことの手順や注意点、相続時にかかる費用などを分かりやすく解説します。

■【土地の相続手続きを開始する前に】

遺言の有無を確認しよう

━━━━━━━━━━━━━━━━━━━━━━━━

被相続人(財産を残して亡くなった人)がいる場合は、生前に遺言を書き残している場合があります。遺産相続では、遺言の有無によって相続の流れが変わるため、まずは確認をすることから始めてみましょう。

▼遺言がある場合

「遺言」とは、遺言者の相続についての意思を記すことをいいます。遺言がある場合には、その内容に従って相続手続きを進めることが原則です。ただし例外として、相続に関する人全員が同意した場合や、遺言が無効となる場合には、遺言と異なる方法で遺産分割できます。遺言には、「自筆証書遺言」「秘密証書遺言」「公正証書遺言」の3種類があります。それぞれの違いは、以下の通りです。

自筆証書遺言

自筆証書遺言とは、遺言者本人が自ら書いた遺言を指します。遺言者本人が作成日を記載し相続の意思を明記したうえで、署名・押印を行うので、第三者を交えずに遺言を作成できるのが特長です。紙とペン、押印があれば、誰でも簡単に作成できますが、前述した内容が記載されていない場合や、書かれている内容が不明瞭な場合は遺言内容が無効になることもあります。自筆証書遺言の保管場所については、特に規定があるわけではありません。ですが、「自筆証書遺言保管制度」という制度を利用すれば、遺言は法務局で保管され、正しい自筆証書遺言の形式であるかを確認してもらえます。また、自筆証書遺言を開封する際に本来必要とされる、家庭裁判所での検認手続きも不要です。

公正証書遺言

公正証書遺言とは、公証役場の公証人によって作成される遺言を指します。公証役場とは、公証業務(契約等の法律行為の適法性を公的に証明するといった業務)を行う国家機関をいい、公証人が作成した遺言は「公正証書遺言」として自筆証書遺言より確実に残すことが可能です。しかし、公正証書遺言は作成費として数万円程度の手数料がかかります。また、遺言者・公証人のほか、遺言者と利害関係のない証人が2名必要です。証人の当てがないときには公証役場で紹介してもらえるので、問い合わせてみてください。公正証書遺言は、遺言内容を確実に実行でき、遺言者が亡くなった後の相続トラブルを軽減できる可能性があります。そのため、時間や手間を惜しまずに遺言を残したい場合におすすめです。

秘密証書遺言

秘密証書遺言とは、現在あまり作成されていませんが、遺言者本人が自ら遺言を作成し封をしたうえで、作成した遺言を公証人と証人2名に証明してもらい、自分自身で保管する遺言です。遺言作成時は、公証人・証人ともに関与しないため遺言の内容を知られることはありませんが、内容の有効性もチェックしてもらえないという欠点があります。また、紛失する恐れや発見されないリスクもあり、開封するには検認が必要です。

▼遺言がない場合

被相続人は必ずしも遺言を作成し、財産の配分について意思を示すわけではありません。もし遺言がない場合や、遺言で指定されていない財産がある場合は、相続人の間で財産を分割する方法についての話し合いが必要です。この話し合いを「遺産分割協議」といいます。遺産分割協議をしても納得のいく結果にならなかった場合には、「遺産分割調停」を実施します。それぞれ詳しく解説していきましょう。

遺産分割協議

遺産分割協議とは、遺産の分割方法について法定相続人全員で話し合うことです。対象とする相続人や相続する遺産を調査し、それらを明らかにしたうえで話し合いを進めます。遺産の分割方法が決定したら、「遺産分割協議書」を作成します。遺産分割協議書とは、相続する人の名前や相続内容を文面で記載した書類のことで、相続人全員の実印での押印が必要になることがあります。実際に財産を相続する際は、遺産分割協議書に記載した内容で分割します。遺産分割には、「現物分割」「代償分割」「等価分割」「共有分割」の4つの方法がありますのでそれぞれ見ていきましょう。

●現物分割

現物分割とは、もともとある財産をそのままの形で分割することをいいます。たとえば、親の遺産を子ども3人で分割する場合、株式は長男、不動産は次男、現金は三男というように、分割する方法です。この方法は手続きが容易なことがメリットですが、財産を均等に分けることが難しく、不公平になりやすいことが注意点です。

●代償分割

代償分割とは、複数の相続人で、物理的に分割することが難しい財産(家や土地など)があったときに、特定の相続人がその財産を受け取り、ほかの相続人に対しては相続分に見合った代物を支給する分割方式です。たとえば、親から土地の相続が発生したものの分割するのが難しい場合、長男が土地を相続し、次男は長男から相続分に見合った額の現金を支給してもらうといった方法があります。また、土地は分筆することも可能です。分筆とは、1つの土地を複数に分けて登記することで、複数の相続人の間で土地を分割できます。ただし、それに伴い土地の利便性が悪くなる恐れがあるため注意が必要です。

●換価分割

換価分割とは、被相続の財産を相続する前に売却し、売却利益から各相続人に分配する分割方法をいいます。不動産や土地など分割が難しい場合や相続人の数が多い場合に、遺産を公平に分割しやすくする方法です。

●共有分割

共有分割とは、財産を配偶者や家族などの複数の共有名義で保有する方法をいいます。被相続人から相続した財産を共有名義にすることで相続の不公平性をなくせることがメリットです。公平に分けやすい反面、賃貸や売却に出す際に共有者全員の合意が必要になるので、将来的にトラブルが発生しやすい一面もあります。共有分割を行った場合は、できるだけ早めに共有状態を解消することがおすすめです。

遺産分割調停

遺産分割調停とは、遺産分割協議で話し合いがまとまらなかった場合に、家庭裁判所に申し立て、納得のいく相続を目指す方法です。遺産分割調停を行うことで、相続人全員が裁判所の指示のもと冷静に対応でき、法的に公平な形で分割ができます。しかし、遺産分割調停が決着するまで数か月~1年以上の時間がかかる場合もあり、資料の準備などの時間や手間を取られてしまう恐れがあります。

■土地相続までの流れ

━━━━━━━━━━━━━━━━━━━━━━━━

土地の相続には、大きく分けて以下の6つの流れがあります。それぞれどのようなことを行うのか、具体的に見ていきましょう。

1、遺言の確認

被相続人の死亡から、7日以内に市区町村役場に死亡届を提出します。死亡届を提出するとともに、遺言の有無を確認しておきましょう。

2、相続人の決定

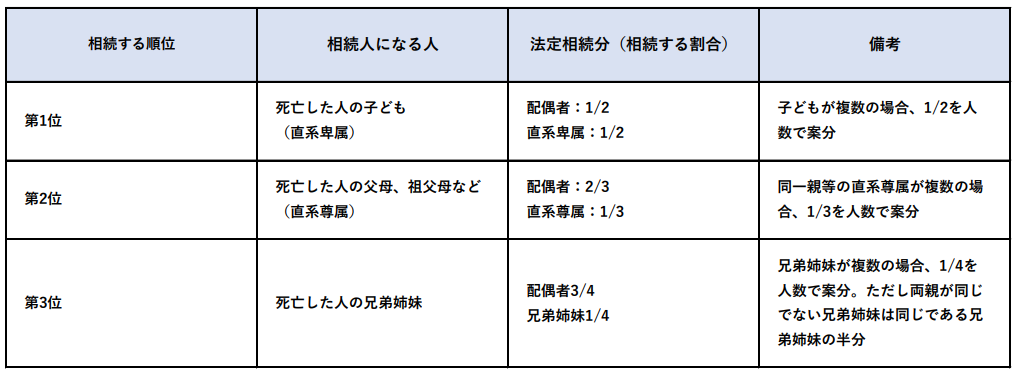

まず法定相続人を特定して、遺産分割協議を進める必要があります。誰が法定相続人に該当するのかは、市区町村役場で発行できる戸籍謄本で確認ができます。被相続人との関係性を整理しておくとよいでしょう。死亡した人の配偶者は常に相続人であり、配偶者以外の人には以下表のように第1位から順番に相続の権利が移っていきます。また、相続する割合も民法で以下表のように定められています。一方で、相続人であっても相続しないという選択肢もあり、これを相続放棄といいます。相続放棄する場合には、相続の発生を知ってから3か月以内に家庭裁判所に申述しなければなりません。

3、相続対象の財産を整理

相続人の確定と並行し、ここで被相続人の財産を整理して「財産目録」を作成しましょう。財産目録とは、被相続人の保有している相続財産を一覧で分かりやすくまとめたものをいいます。現金や不動産はもちろんですが、借金のようなマイナスの財産についても記載します。また、相続財産として不動産の有無を確認するには、市区町村から送付される「固定資産税納税通知書」をチェックしましょう。納税通知書が送付された地区の役所で「名寄帳」の写しを閲覧できれば、同地域内で被相続人が所有している不動産情報一覧を確認することができます。

4、遺産分割協議を実施

被相続人の遺言がない場合には、遺産分割協議で相続の分割内容を決定します。相続人全員で話し合いを行い、協議内容に全員が合意できたら遺産分割協議書を作成します。このとき、相続人全員の意思を必ず確かめましょう。理由としては、全員の意思を確認しないで話し合いを終えると、後にトラブルにつながる恐れがあるからです。そのため、話し合いは慎重に進めてください。

5、相続登記手続き

相続する人と、土地の相続内容が決定できたら相続登記を行います。相続登記とは、相続する不動産(土地)の名義変更手続きのことです。その際、必要書類をそろえて管轄の法務局で手続きを行う必要があります。申請書類一式を法務局へ提出し、手続き完了通知が届けば手続きは終了です。相続登記手続きに必要な書類については、次項で紹介します。なお、登記が正しく完了しているかは、管轄の法務局の窓口で取得できる登記事項証明書で確認が可能です。

6、相続税の申請

相続税の申請と納税については、被相続人が死亡した次の日から10か月以内に申請を行い、納税をする必要があります。申請期限を過ぎてしまうと、追徴課税の対象になり余計な支払いが発生したり、相続税の軽減措置が適用されなかったりすることもあるので注意しましょう。また期限内に申告をした場合でも、納税の期限が過ぎてしまうと、上記のような措置が取られてしまう恐れがあります。納付は、税務署だけでなく金融機関、コンビニでも可能なので、必ず期限内に行うようにしましょう。相続税の申請については、自身で申請することができます。しかし、申請には前述したような手間と時間がかかってしまうため、申請書作成は専門家の税理士に依頼することがおすすめです。

■土地相続に必要な書類

━━━━━━━━━━━━━━━━━━━━━━━━

相続登記と相続税申請に必要な書類は以下の通りです。書類と併せて、入手先も確認しておきましょう。

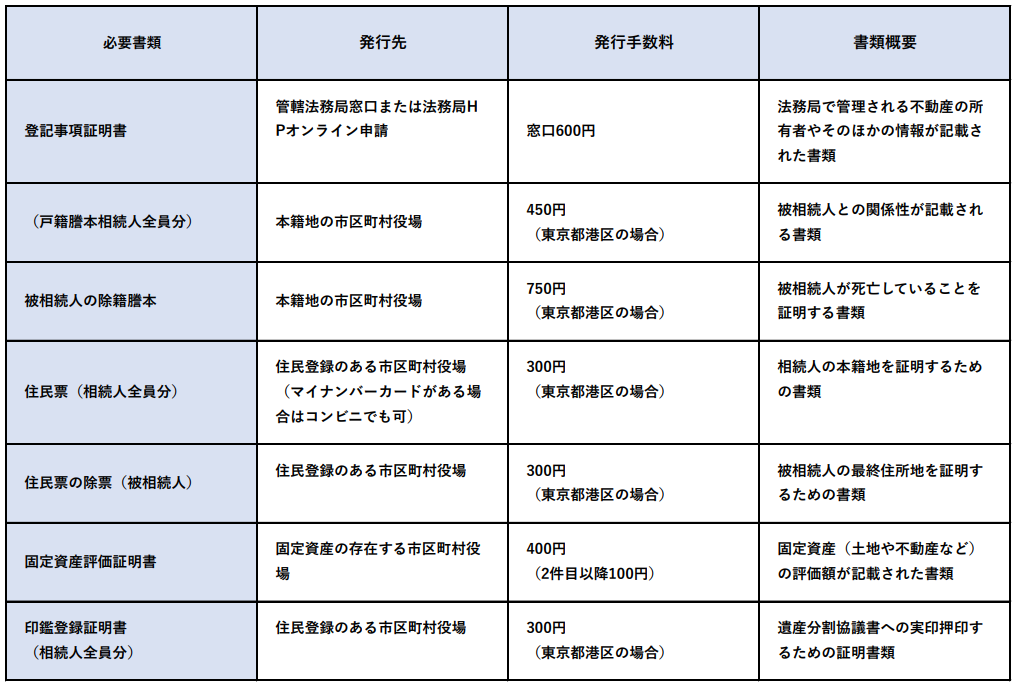

▼相続登記に必要な書類

相続登記の際は、登記申請書を提出します。添付書類として必要な書類は以下の通りです。また、遺産分割協議が整った場合は、遺産分割協議書を自身または専門家が作成し、提出する必要があります。この後にご紹介する相続税の申請時も同様です。

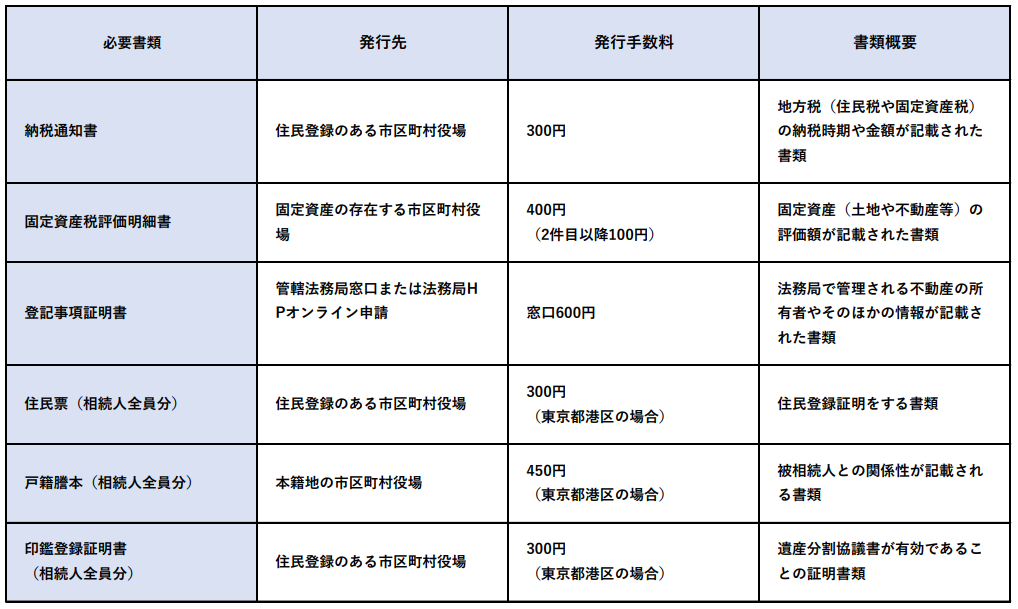

▼相続税申請に必要な書類

以下は相続税申告時に、添付書類として必要な書類です。

■相続にかかる費用

━━━━━━━━━━━━━━━━━━━━━━━━

遺産を相続すると、相続税だけでなくそのほかにも費用がかかる場面があります。土地を相続することでどのような費用がかかるのか確認してみましょう。

▼相続税

相続税は、土地の相続税評価額をもとに税額が決められ、遺産を受け継いだ相続人が納める必要があります。相続税は税務署からの請求書が来ないため、自身で申請を行い、期限内に納税まで行わなければなりません。相続税は、相続財産が基礎控除額を超えた額に対して納税する必要があります。基礎控除額は法定相続人の人数によって変わるので、自身の基礎控除額はいくらか、相続税の納税額はいくらかを計算しておきましょう。なお、総相続財産額が相続税の基礎控除額を下回る場合は、相続税の申請や納税をする必要はありません。ただし、しっかりと計算をせずに「本当は課税対象者なのに気づかなかった」というようなことがあれば、延滞税や追徴課税が加算されてしまいますので注意しましょう。

相続税軽減措置

要件を満たせば、相続税が軽減できる特例や節税する方法があります。具体的にご紹介しましょう。

●配偶者への税額軽減

配偶者が遺産を相続する場合、相続後の老後生活を保障する観点から、税額が軽減されます。税額の軽減対象になる財産は、以下の2つのうちどちらか多いほうが適用されます。

・1億6,000万円

・配偶者の法定相続分

配偶者控除を受ける場合は、相続税の納税は発生しなくても相続税の申請は行う必要があるので注意しましょう。

●贈与税控除額

贈与税とは、(生きている)個人から財産を受け取ったときにかかる税金をいいます。親が保有している財産を生前のうちに子どもへ贈与するといった場合、贈与税が発生することがあるので注意が必要です。ただし、贈与税には年間110万円までの基礎控除があり、1年のうちに贈与を受けた金額が110万円以下であれば原則として贈与税の支払いは生じないということになります。そこで、遺産相続ではなく、被相続人が生きているうちに贈与という形で財産を残していく方法で節税を行うことができます。

▼相続登記の登録免許税

相続登記の登録免許税とは、不動産の相続登記をする際に課される税金をいい、登録免許税を納税しなければ、名義登録の申請が却下されてしまいます。ただし、2025(令和7)年3月31日までは、固定資産税評価額が100万円以下の場合は免税となります。相続登記の申請をする際には、登録免許税を現金か収入印紙で納めます。相続登記の登録免許税の計算式は下記をご参照ください。

対象不動産の固定資産税評価額 × 0.4%

固定資産税評価額は、毎年各市区町村役場から発行される固定資産税の納税通知書や固定資産評価証明書から確認することができます。

▼その他費用

そのほか、かかる費用としては、必要書類の取得費用があります。遺産を相続する際は必要となる書類の量がどうしても多くなります。各市区町村役場への書類の手数料は、1つ1つは少額ですが、複数の書類を集めるとなると費用がかさむ可能性があるため、どのくらいの費用がかかるのか事前に確認しましょう。

■相続した土地を売却するには

━━━━━━━━━━━━━━━━━━━━━━━━

相続した土地が必要ない場合、売却という選択肢があります。ここでは、相続した土地の売却を4つの流れでご紹介します。

▼相続登記を行う

被相続人から引き継いだ土地を売却するためには、まず相続登記をする必要があります。なぜなら、不動産の名義人でなければ売却ができないためです。土地を相続した場合は、速やかに相続登記を行いましょう。

▼不動産会社に売却依頼

土地の相続登記が完了した後は、売却に向けて不動産会社に査定を依頼します。土地の査定には主に簡易査定と訪問査定がありますが、より精度の高い査定額を知りたい方は、訪問査定を依頼しましょう。査定結果に納得し、信頼できる不動産会社が決まったら、媒介契約を結んで売却活動を始めます。購入希望者が現れたら、売買価格や引渡しに関する交渉を行い、双方が納得のいく形で話がまとまった場合、売買契約を結び、不動産会社に仲介手数料を支払います。仲介手数料には、以下のような法定上限額があります。

・売買価格が400万円超の場合は、売買価格 × 3% + 6万円に消費税を加えた価格

・売買価格が200万円超~400万円以下の場合は、売買価格 × 4% + 2万円に消費税を加えた価格

・売買価格が200万円以下の場合は、売買価格 × 5%に消費税を加えた価格

▼土地の整備

土地の上に建物が建っている場合、建物の経年劣化が激しければ、解体して更地にしたほうが買い手は付きやすくなる可能性があります。更地にしなければ土地の売却価格から解体費用相当額が差し引かれてしまうことがあるため、土地を整備するかどうかは、相続人同士での話し合いや不動産会社へ相談をしてから決定するとよいでしょう。

▼譲渡所得にかかる税金の納付

不動産を売却して利益が出たら、譲渡所得として税金を支払う必要があります。不動産を売却して利益が出たのに、税金を支払ったら手元にお金が残らなかったということがないように、事前に不動産譲渡にかかる税金がいくらになるのか計算しておくとよいでしょう。国税庁のホームページに記載されている計算方法を参考にしてみてください。

■土地を相続したときの注意点

━━━━━━━━━━━━━━━━━━━━━━━━

土地を相続する際には事前に覚えておきたいポイントがいくつかあります。ここでは、さまざまな場面で発生する注意点について確認しておきましょう。

▼遺産分割時の注意点

遺産分割時には、不要なトラブルを避けるために以下について注意しましょう。

代償分割や換価分割でも相続人全員の合意が必要

相続の分割は相続人の間で話し合いを行い、全員が合意したうえで、分割協議書に署名しなければ遺産分割を行うことができません。全員からの合意が取れていないが遺産分割を行いたい場合は、家庭裁判所に遺産分割調停を申し立てる必要があります。家庭裁判所が法的に相続人の間に立ち、公平に遺産を分割できるように働きかけてくれますが、手間や時間がかかってしまうため注意しましょう。

共有名義はなるべく避ける

相続した土地は、相続人全員の共有名義にすることができます。共有名義とは、土地や建物などの名義を複数人で所有することです。共有名義にすることで、住宅ローンの控除や売却時の特別控除を受けられる可能性が高まりますが、共有名義人全員からの許可が必須になります。また、共有名義にした土地や建物は固定資産税や管理費の負担で揉めやすいことから、運用がしにくくなるのであまりおすすめはできません。

家庭裁判所での遺産分割調停申し立て

遺産分割が相続人の間でうまく決まらなかったときは、家庭裁判所で遺産分割調停や審判を行うことになります。家庭裁判所で話し合いがついた場合は、合意内容が調停調書として強制力を持つ書面にまとめられます。

▼売却時の注意点

相続した土地を売却したい場合は、以下について注意していきましょう。

活用の予定がなければ、売却を検討する

土地を相続したものの使用する予定がなく、固定資産税が毎年課されてしまう場合は売却を検討してみてはいかがでしょうか?固定資産税は固定資産(土地や建物など)を所有している場合、毎年支払わなければならず、更地の場合は納税額がさらに割高になってしまいます。また、土地の管理を怠って環境や防犯の面で周囲に悪影響を与えてしまうと、売却したくなっても買い手を探すのが困難になる恐れも出てくるでしょう。相続した土地を利用する予定がなく、管理に困るのなら、売却してしまったほうがメリットは大きいかもしれません。

売却前に必ず相続登記を行う

いざ土地を売ろうとしても、土地が被相続人名義のままだと売却を行うことができません。土地を相続した際は、すぐに相続登記を行いましょう。相続登記の手続きには、そろえる書類が多く、時間がかかるので、なるべく早めに済ませておくことがおすすめです。また、2024年4月1日から相続登記は義務化されます。所有者不明になっている土地が有効的に土地活用されておらず、空き家として長期間管理されていないことで周囲に悪影響を及ぼしていることが問題となっているためです。義務化施行後、不動産の相続から3年以内に相続登記を行わなかった場合には、10万円以下の過料が請求されます。過去に相続した不動産も登録の対象となるので、相続登記は必ず行いましょう。

■遺産相続の知識を持って、

より納得できる土地相続をしよう!

━━━━━━━━━━━━━━━━━━━━━━━━

土地の相続をスムーズに進めるためには、相続の流れや必要書類、費用を事前に理解しておくことが重要です。相続税には申告期限があるため、申告を忘れることがないよう、遺産相続をしたらできるだけ早めに手続きの準備を行いましょう。早めに準備を行うことで、相続人同士のトラブル回避にもつながり、円滑に相続を進めることができます。また、相続についての知識があれば、節税対策も早いうちから行うことができます。たとえば、被相続人が生きているうちに生前贈与を行うことで、納める税金の軽減につながることもあります。遺産相続の段階で慌てないよう、今から知識を深めて、納得のいく遺産相続にしましょう。

・売買会員ログイン

・売買会員ログイン